(作者|JadeQZ;来源|漂浮的兔子洞《重新认识贝索斯:从投资的角度做公司》2019.04)

22年接近1000倍的回报,36%的IRR——亚马逊可能是我们这个时代最伟大的财富创造故事。

对比之下,只要15%的年化回报就能成为美国的头部VC,而一只处于中游的VC业绩可能也就5%而已。

事实上,我们甚至不用好奇“假设贝索斯去做投资,他的业绩会如何”。因为他做的其实就是投资。

如果打开1997年贝索斯写的第一封股东信,你会发现在讨论“以客户为中心(ObsessOverCustomers)”之前,他其实先讲了他打算怎么做长期投资(It'sAllAbouttheLongTerm)。

我们用长期创造的股东价值作为衡量我们成功的根本标准。我们的投资决策将基于对长期市场领导地位的考虑,而非短期盈利或华尔街的反应。

我们将持续分析评估旗下项目及投资,退出不能产生合理回报的项目,并加大对优秀项目的投资。我们将不断从成功和失败中学习。

对于有充分可能性获取市场领导地位的项目,我们将采取勇敢而非胆怯的投资决策。有的投资会成功,有的不会,但无论哪种情况我们都会学到宝贵的经验。

而如果翻翻亚马逊早期的业绩发布电话会纪要,你会发现管理层陈述先讲的不是活跃用户数或GMV,也不是收入或利润,而是每股自由现金流和资本回报率。

首先让我们回顾2005全年业绩。过去12个月的自由现金流增长了11%到5.29亿美金。自由现金流等于运营现金流减去资本支出。

提醒一下各位,我们追求的是长期每股自由现金流的最大化。

已发行的普通股和股权激励增长了1%至4.38亿股。资本回报率为34%。资本回报率等于过去12个月的自由现金流除以平均总资产和平均总流动负债之差。

显然,从第一天起,贝索斯对自己的定位就很清楚:他是做投资的。或者应该说,他是做资本管理(CapitalManagement)的。

什么是资本管理?

简单来说,可以分成资本的获取和配置。原则就是,资本配置的回报率要高于资本获取的成本,相差越大效率越高。

或者用巴菲特的话说:

用3%的成本获取资金,投入到13%回报的项目里。

为什么要专注资本管理?

因为如果翻一下美国商业史,就会发现那些历史上真正能够为股东创造长期超额回报的那些CEO,他们的时间和精力都不是花在业务管理,而是资本管理上。

█ 1、优秀的CEO都是优秀的投资者

在2012年的致股东信里,巴菲特推荐了卓越CEO的书:TheOutsiders(中文译版叫《商界局外人》)。

作者以任期内创造的股东回报为核心指标,挑出了8个长期超越大盘的CEO来研究。他们大多数任期在20年以上,为股东创造的回报长这样:

即使和GE的传奇CEO韦尔奇相比,他们的业绩也是一骑绝尘。

这些CEO的职业经历五花八门:快消公司产品经理、麦肯锡顾问、数学家、NASA宇航员、家族企业接班人,等等。

他们有什么共同点?

1、精力分配:主要花在资本管理上,业务管理交给COO或者各位GM。把自己定位为投资者,而不是管理者。

业务管理上放权,通过预算定好目标,然后放手让业务负责人自己去干,超额完成爽快升职加薪,持续落后的直接走人。

但是资本管理上集权,把主要精力花在评估新机会和老项目的资本回报、考虑各种资本决策对公司价值的影响,甚至CEO自己一个人做分析和谈判,而不是交给CFO、战投团队或投行。

2、基本知识:懂财务懂金融,知道各种资本运作选项背后的金融逻辑和计算过程。

简单来说就是低买高卖。算得清不同融资方式的成本,算得清不同项目的资本回报率,对短期长期的数字变化保持敏感。

公司被低估的时候,回购自己股票;被高估的时候,用股票去收购被低估的资产。

避开高隐含成本的股权融资,利息低的时候发债囤钱,投到资本回报高的项目里;项目资本回报低于门槛时及时止损。

最重要的是,做这些动作时,心理有明确的条件函数,知道背后的每一个数学计算长啥样。

3、追求目标:讲数字而不是情怀,追求资本回报而不是简单的规模增长或模糊的战略协同。

只要价格足够有吸引力,可以把占公司半条命的业务卖掉;如果资本回报率下降到低于最低要求,祖传家业也可以狠心关掉。

他们的思考是闭环到公司价值和资本回报的,而不是停留在报表第一行的收入规模增长。

无法量化到公司价值的伪协同统统被无视,并购时只认最保守假设也能带来充分回报的项目。

4、决策考量:关注现金流而不是会计利润,机智避税。CEO配置的是现金,公司估值的基础也是现金流折现,但华尔街关注的会计利润是另一回事,利润越高可是纳税越多。

自由现金流和会计利润之间的差异主要是是资本支出、折旧摊销和营运资本变化,要尽量通过灵活的资本配置调整这些变量,做到现金流强劲却利润微薄,减少公司税负。

5、信托义务:对股东有责任感,拿股东回报说话。既然拿了股东的钱,就要对股东负责。

通常他们自己持有公司大量股份,也给员工股权激励,所以对股东负责也是对自己和员工负责。

他们把时间花在了为股东创造长期价值上,因为他们而赚到钱的股东会永远铭记他们。

相比之下,常见的科技公司CEO有什么特点?

1、精力分配:时间花在管业务本身,但资本管理放权,扔给CFO、投资团队或FA。

2、基本知识:对财务金融不熟悉,低估股权融资的隐含成本,过度增发股票稀释股东价值。投资并购决策时思考不闭环到可量化的公司价值,最后甚至摧毁公司价值。

3、追求目标:讲情怀,追求规模增长和说不清楚的战略协同,但算不清楚资本回报。

4、决策考量:对不同的资本决策对现金流和利润影响的差异没概念,对税负变化不敏感。

如果拿这些尺度来衡量,会发现贝索斯更像书中描述的CEO,而不是常见的科技公司CEO。

█ 2、贝索斯的打工史:给金融机构做研发

别误会,我要说的并不是那个”对冲基金经理看到互联网的快速增长夺门而出,载着老婆家当搬去西雅图创业“的故事。

虽然大多数研究亚马逊的人都知道,贝索斯创业前是对冲基金D.E.Shaw史上最年轻的SVP,但如果仔细翻翻史料,会发现他做的不是投资,而是研发。

事实上,贝索斯创业前的三份工作,都是给金融机构做研发。

大学读EE和CS的贝索斯毕业前面试了一堆大公司的研发岗,包括Intel、AndersonConsulting(现埃森哲)、AT&T的贝尔实验室等等,还都拿了Offer。

但他最后选择去了一家叫Fitel的创业公司,为金融机构客户研发跨境股票交易系统和信息查询软件,类似2B版老虎证券。

作为第11号员工,他的title是行政和研发经理,同时负责产品的研发、销售、客服,天天往返欧洲美国解决客户问题。

24岁的贝索斯同学凭着出色的结果很快升职到副总监,不过对公司管理和岗位职责都不太满意,于是跳槽。

第二份工作在BankerTrust(现德意志银行)当产品经理,负责带队研发给银行客户用来查询实时资金状况的软件BTWorld,取代落后的纸质邮件通知方式。

10个月后,26岁的贝索斯同学凭着出色的结果成为了公司史上最年轻的VP。

同时,他开始和在美林投行部工作的HalseyMinor(后来CNET的创始人)盘算着一起创业做一个叫Worldwatch的项目,类似现在的彭博,差点拿到美林的投资,但最后没成。

第三份工作在D.E.Shaw,和其他金融机构不同,这里不是用计算机组织信息辅助人做投资决策,而是用计算机来理解信息和做投资决策,也就是量化交易。

贝索斯作为VP加入团队时给自己的定位是一个“内部极客(in-housegeek)”,负责带队研发量化交易系统。

很快28岁的贝索斯同学又凭着出色的结果成了公司史上最年轻的SVP。

90年代初,D.E.Shaw已经开始产生可观的盈利,公司创始人DavidShaw派贝索斯一起调研当时新兴的互联网,打算把利润投入到新的机会中。

脑暴过好几个想法,包括做电子邮件、互联网券商、各种SaaS和电商。最后贝索斯和Shaw在应不应该从书切入做电商上产生了分歧,贝索斯才决定自己创业。

然后才有了那个”载着老婆家当搬去西雅图创业“的故事。

如果要一句话总结贝索斯的早期职业生涯的话,那就是”快速晋升的年轻研发负责人,在创业公司和大公司里都干过,两年一跳寻找用科技改变行业的工作机会“。

当然很特别的是,他打工时研发的软件改变的都是金融行业。

█ 3、亚马逊的资本飞轮

毫无疑问的是,贝索斯对金融的理解,完爆当时大多数产品或研发出身的科技公司CEO。

如果翻看一下亚马逊历史上的股东信和资本动作,就会发现他确实很早就知道,要为股东创造长期超额回报,不仅要做好业务管理,更要做好资本管理。

他甚至把2004年的股东信写成了活生生的公司金融教材。

我们希望长期最大化的终极财务指标,是每股自由现金流。

为什么不像其他人一样关注利润、利润增长和每股利润?

简单来说,因为利润不直接转化为现金流,而股票的价值却是未来现金流的现值。

利润是计算每股现金流的重要变量,但营运资本、资本支出和股权稀释也很重要。

在某些情况下,公司追求利润增长甚至会伤害股东利益,比如实现增长进行的资本投入超出了其产生的现金流现值。

亚马逊的自由现金流主要来自运营利润的提升,以及对营运资本和资本支出的有效管理。

我们通过改进用户体验提升销售额并保持精简的成本结构来提升运营利润。我们有一个能产生现金的运营周期,因为我们库存周转快,能够在和供应商结算前收到顾客支付的货款。

我们适度的固定资产支出可以证明我们的资本使用效率。对股票数量的有效管理意味着更高的每股现金流和每股长期价值。

对亚马逊来说,关注自由现金流不是什么新鲜事。在1997年的股东信里我们就说过,当被迫在优化GAAP会计(利润)和最大化未来现金流的现值中间做选择时,我们会选择后者。

这段话里最有趣的,首先是亚马逊的资本的飞轮效应。总结一下,就是下面这张图。

指向现金流的两个箭头,背后的逻辑其实是这样的:

最简版的FCF计算公式,先忽略摊销、期权费用这些复杂项目

飞轮的第一道循环,来自亚马逊业务的强资本投入特性。

亚马逊的大多数业务,比如电商物流和云计算,都是在单个供应商或者单个客户无法实现的规模上,为行业进行了大额资本投入,通过共享一套基础设施弹性配置,降低大家的单位使用成本。

要支持大规模的资本投入,除了要有勇气承担风险外,还需要能获取大量低成本的资金。而公司现金流越强劲,一方面可用的内部现金流更多,另一方面债权融资的对象对亚马逊的风险顾虑也越低,因而能够降低利息。

这里亚马逊的特点在于,资本投入规模越大,采购设备的成本越低,还可以完成小规模玩家无法进行的科技及管理系统投入(比如Kiva)提高效率,因而运营成本也更低,现金流更强,最终反馈到更大的资本投入规模,形成正循环。

另外,强资本投入的特性还让亚马逊有了操控现金流和利润差异的抓手,可以通过激进的资本投入和折旧方式、合理使用债务杠杆(利息费用从税前利润扣掉)来避税,而一个没有资本投入的公司则缺乏这种抓手。

飞轮的第二道循环,来自亚马逊业务的现金循环特性。

内部现金流的来源不仅仅是利润,还有营运资本。

以亚马逊的电商业务为例,消费者付现金应收账款天数为0,库存周转天数在30天上下,应付账款天数在60天上下,现金循环周期约-30天,也就意味着在对外融资之前,它还享用了供应商提供的无息贷款来填补部分资金需求——这部分相当是零成本的资金。

相比之下,有的公司(如传统行业的经销商)则是反过来,品牌商要现结,批发商却要账期,自己的资金都在别人手里转,缺乏这种抓手。

而资本循环也有规模效应——规模更大,库存与需求的匹配效率更高,对上下游的账期谈判能力更强,可以实现更强的资本循环。

亚马逊2002年开始自由现金流转正,在2001年之前累计运营亏损20亿美金,但累计自由现金流流出只有8亿美金。这12亿的差额里,有7亿就来自负向抵消的营运资本。

█ 4、精明的融资者

除了对资本飞轮的把控外,贝索斯资本管理的另一个特点是关注每股现金流,而不仅仅是现金流。

简单来说,增发股票越多,对股东价值稀释越大,如果股票数增长超出了公司价值的增长,股东利益就会受损。

同时,根据啄食理论(PeckingOrderTheory),不同选项的资金成本,内部现金流<债权融资<股权融资,在财务模型里资金成本越高对公司价值打的折扣也越高。

所以原则上,增发股票应该是公司最后的融资选项,对股东有责任感的公司应该对股票数量进行有效管理,合理利用内部现金流和债权融资手段,降低综合资金成本。

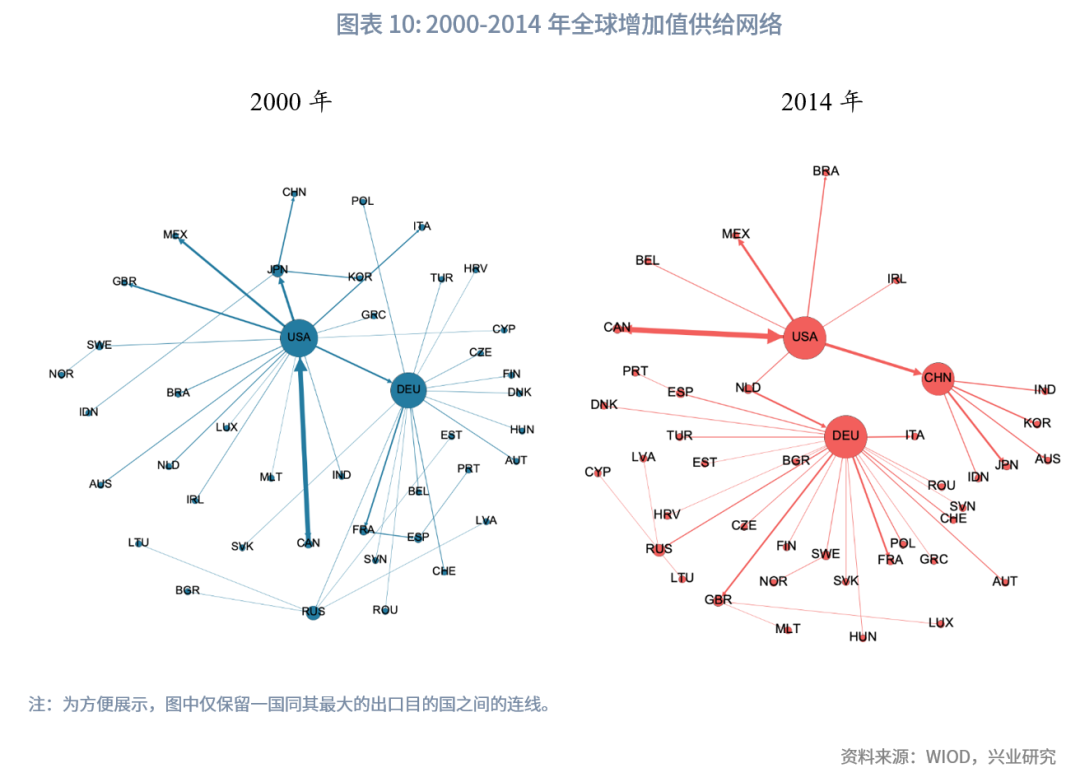

从亚马逊的历史融资方式,就可以看出它对这个原则的信仰。

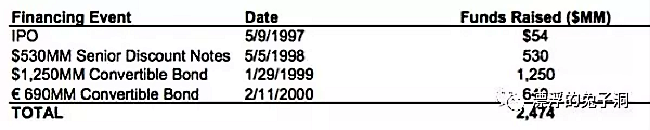

首先,极少用股权融资避免稀释,要钱优先用债。

在亚马逊上市前,几乎没有进行过大规模对外融资。上市后贝索斯个人持股41%,董事和团队加起来持股87%,只有13%开放给财务股东。

而且IPO时股权融资的规模也很小,才5400万美金。公司在上市前亏损规模也很小,每年的亏损都只有几百万美金。

但是在上市后,趁着互联网泡沫高涨和更强的资本市场认可,亚马逊抓紧机会进行了3笔债权及可转债融资,加起来融了24亿美金,是IPO融资规模的40多倍。

其中最神的一笔是1999年发行的12.5亿美金可转债,2009年到期,年利率4.75%,执行价78美金。

但在1年多后,互联网泡沫破灭,亚马逊的股价就跌到了十几二十块美金,几乎没有股东有可能会转股,避免了股权稀释。

也就是说,趁市场膨胀的时候,亚马逊成功锁住了一笔成本不到5%的资金,然后投资到当时资本回报率在20-30%的业务上。

等到2002年后,亚马逊的自由现金流开始转正,于是开始提前偿还可转债,差不多到2009年时,亚马逊的股价才爬回70块以上,而此时大多数可转债都已经用现金流换上了。

在2004年的股东信里,贝索斯还得意洋洋地写到:

过去3年里,我们提前偿还了价值6亿美金的可转债,避免了超过600万股的股权稀释。

其次,对融资成本和资本回报的行情保持敏感,有便宜赶快捡。

比如,当债权融资成本太便宜的时候,赶紧囤钱。

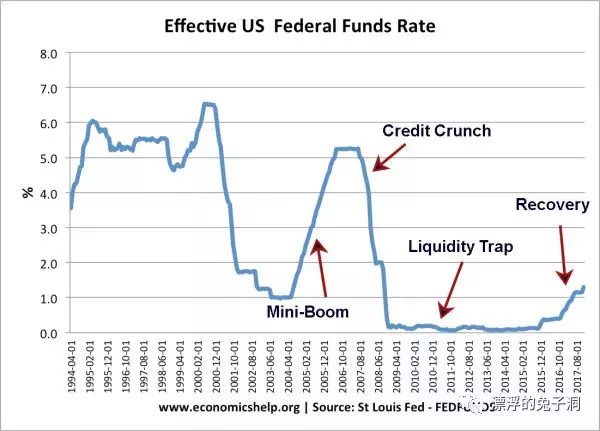

2012年,市场利率跌到了历史新低,但是美国经济整体开始回暖。

于是,十几年没发过债的亚马逊,在2012年突然发了三笔合计约30亿美金的债,利息非常感人:最大的一笔成本才0.65%,扣掉通胀等于免费。

又比如,当自己的股票太便宜的时候,赶紧回购,做做股票数量管理。

在2016年亚马逊董事会授权了公司史上最大的股权回购(50亿美金),于是大摩分析师看了看亚马逊历史上回购的操作,结果惊人:几乎每次都是抓住了低谷,1年之后平均回报在100%,2年135%。

对于公司而言,股权回购的回报,约等于内部投资的最低回报要求门槛,亚马逊在2010年后ROIC已经降到了10%上下,单纯从最大化股东价值的角度出发,现金用于回购股票显然比投资内部项目更划算。

另一个维度想,是比较股权回购的收益和资金成本。亚马逊的债权资金成本都在5%左右甚至更低。换句话说,如果拿这么低成本的资金,购买100%回报的股票,你干不干?

█ 5、CEO如何创造超额长期回报?

下一个为股东创造超额长期回报的CEO应该长啥样?

如果总结一下套路的话:

①快速晋升的年轻人,对新机会保持敏感的,加一分。

②意识到自己不仅仅只管业务,也对资本管理有意识的,加一分。

③对财务和金融有扎实理解,懂得背后逻辑的,加一分。

④关注可量化的资本回报,而不是假大空情怀的,加一分。

⑤言必谈现金流而非利润,对避税有意识的,加一分。

⑥对股东有责任感,特别是自己持股比例大的,加一分。