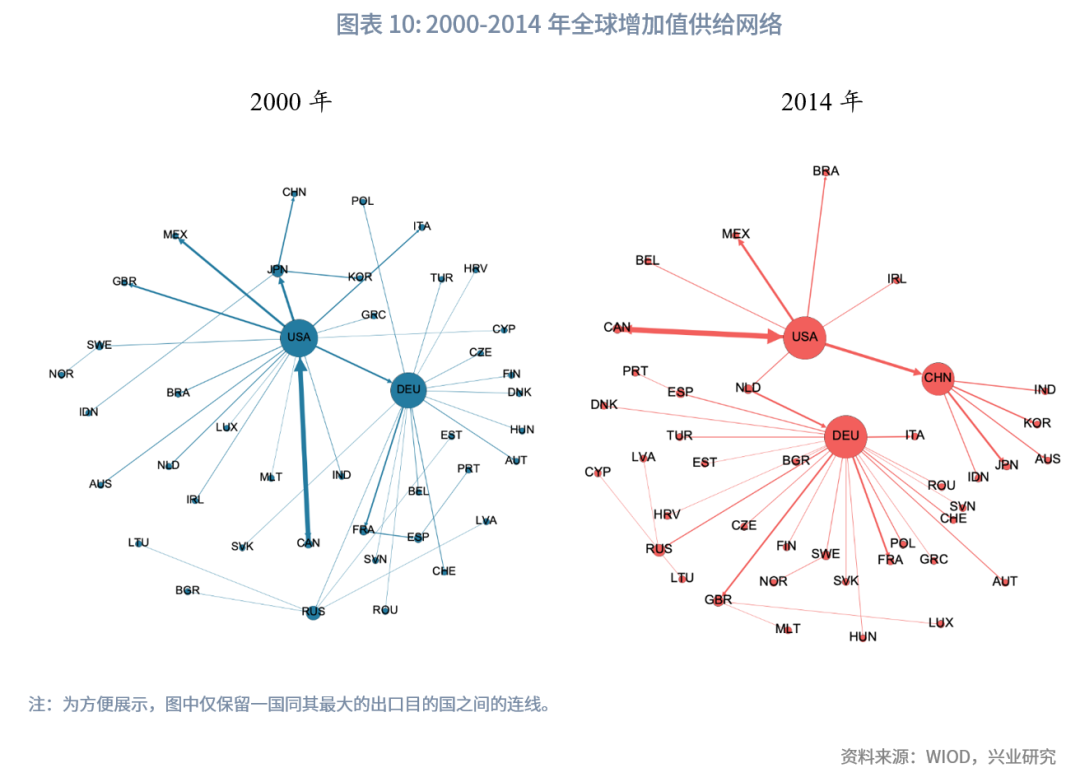

数据显示广义货币存量已达159万亿,其4个主要利率圈层:第一层:央行对金融机构的借款利率(出厂价);第二层:金融机构之间的借款利率(分销价);第三层:金融机构对企业的借款利率(零售价);第四层:民间借款利率(非核心零售价)中,资金运营方式如下

作者:郭现孟

最新数据显示,广义货币存量已经达到159万亿,今天的分析目的很简单,搞清这些庞大的资金谁在控制?资金到底值多少钱?任意一次的资金流动有没有发生损耗?

要弄明白这些问题,先要理顺我们面对的4个主要利率圈层:

第一层:央行对金融机构的借款利率(出厂价)

第二层:金融机构之间的借款利率(分销价)

第三层:金融机构对企业的借款利率(零售价)

第四层:民间借款利率(非核心零售价)

下面我们来看每一层资金的运营方式

▼第一个圈层其实是一条走廊

这一层是货币的发源地,过去央行调整利率有三大法宝:存款准备金、再贷款、公开市场操作。

准备金调整被认为是大规模杀伤性武器,轻易不能用,而银行向央行申请贷款容易让大家怀疑(这孩子是不是有问题),产生污名效应。

长期公开市场操作的结果,就是形成了隐形的利率走廊,没有任何逼格的通俗解释,利率走廊真的就是个走廊,所有的利率浮动被都被困在走廊里面。

走廊上限初步估计是SLF

常备借贷便利,外号酸辣粉,利率由央妈按需来定,目前年化3.8%。

市场资金紧张的时候,价格会上升(钱荒,当年余额宝收益率高的原因),而当价格穿越走廊上限时,金融机构就没有必要在第二个圈层去借那些“贵”的钱,直接到第一个圈层去向央行借SLF,因为便宜啊,理论上央行为了维护走廊的有效性,需要无限制向商业银行提供放款,直到利率回到走廊内。

走廊下限是央行为准备金提供的利率

目前是0.72%。当市场上拆借利率大幅下行,穿越了走廊下限时,金融机构的多余资金也就没有必要留存在第二个圈层,而是跑到第一圈层把钱存到央行就行了,因为贵啊。

走廊的宽度设多大合适呢?

设置宽了波动会加大,不稳定,银行心里会慌,因为不知道今天用出去的钱,明天还能不能以同样的利率借到。

如果太窄,利率会屡屡“出轨”,意味着货币政策的管理成本会加大,天天加班。

尽管天下银钱均源自央妈,也要考虑操作成本、银行利率敏感度等综合权衡。虽然这条利率走廊还只是雏形,并没有给它正名,但央行正在慢慢的构建篱笆,并把羊群引进走廊中:

• 存贷比——障碍拆除

• 准备金考核——由时点法改为平均法

• 公开市场操作——常规化

• SLF交易范围——扩大至中小行

……

在央行操作越来越有国际范儿的情景下,迟早有一天,利率走廊会实现,资金的出厂价会更加清晰。

▼第二个圈层主要靠QQ

为什么持牌金融机构之间也会互相拆借资金?

• 其一、补充流动性。遇到所谓的“钱荒”,就跟家里没米下锅,去隔壁老王家借点米来应急是一个意思,或者虽然还没钱荒,但是存在一定程度的错配,就可以通过拆借来弥补短期缺口。

• 其二、利润最大化。小银行获取低成本资金的能力弱,就在价格低时借入大行手里便宜的钱用于再投资,相当于把一部分投资收益让渡给大行,价格高时放出闲置的钱以提升收益率,高抛低吸,类似于炒股的换仓操作。

按照体量来说,工行是毫无疑问的老大,曾经有人开玩笑说工行组织全行员工学习开会,业务暂停一天,同业市场价格瞬间就上去了,原因很简单,最大的买家歇了,其他人就捉急了。

通俗的讲,第二个圈层就是把资金当做产品,每个交易员都扮演着买家和卖家的双重身份,当需要吸收同业资金时,是买家,当放出资金时,就是卖家。

交易员的一天都是从QQ群、微信和电话沟通开始的,上午用QQ群在银行间市场里讨价还价,讨论各种资金期限和利率等,谈定资金后下午交易。

因为大额支付系统下午5点就会关闭,所有的资金交易都必须在5点之前完成,走审批、找领导签字、盖合同、划款等,全天面对多则几十亿的来回款。每天下午3点半到5点交易员肾上腺素达到峰值,到期的资金是否已经回款?新谈的放出资金是否已经划给对方银行?

一旦这种大额款项出了问题,下岗只是一件小事。

这里面要关注两个核心利率品种:

• DR001。存款类机构间利率债质押回购利率,真实反映银行间市场的资金成本。

• GC001。国债逆回购,能够真实反映证券交易所市场的资金成本和供求状况。

两者的关系在于:

第一个圈层内的利率走廊主要是对存款类机构的救助渠道,如果银行出于监管(MPA)或风险(萝卜章)考虑,不愿意出钱“救助”非银行金融机构,那么大量的资金会淤积在银行层面,非银只能去交易所融资。

去年年底就出现了“银行流动性充足、非银流动性紧张”的非典型性钱荒。

▼第三个圈层不只是简单的贷款

如果说第二个圈层是通过各种撒娇卖萌,实现以最低价格吸收资金,以尽可能高的价格卖出资金,那么第三个圈层想的就是如何把资金投放的时间更长(实体企业),并且安全的收回来。

从下图的基础利率来看,无论是长期的还是短期的,银行放贷的底价,也即资金的零售价都是在走低的。

12年以后,经济下行,企业经营风险加大,银行不太敢再给实业放款,又由于业绩考核的压力,转而寻找一些相对“安全”的借款客户。这些客户未必是最终的资金使用者,却是资金链条上新增的一个环节,实际上就是信用中介。

典型的信用中介:

• 政府背景(包括国企、融资平台)

• 房地产(拥有土地信用)

• 上市公司(拥有壳价值)

• 非银机构(含各类资产管理产品,券商、信托、保险)

因为种种原因,银行认为这些部门具有较高的信用等级,资金纷纷向这些领域集中,融资市场分化,有的撑死,有的饿死。

长期的集中使得市场发生了两个变化:

• 圈层臃肿:银行与最终资金使用方之间的环节变多,信用中介增多,而链条每加长一环,资金就会损耗一次。

• 杠杆不明:比如,银行可借助信用中介为通道,实现向非合意部门(比如融资平台或“两高一剩”企业,是监管部门三令五申限制银行放款的)的放款,或者借助通道抬高资金投放的期限错配水平,最为典型的就是委外,这些杠杆很难弄清楚,目前开展的去杠杆主要针对的也是这个领域。

从操作上看,非标是资金释放的主要方式,准确的说,这种工具几乎所有的东西都不是标准化的,操作流程、交易结构、增信措施、退出路径、合同文本……,就连每个项目的死法也不尽相同,各有千秋。

▼第四个圈层最爱创新

这个圈层一般都说自己是普惠金融,实际就是P2P。

为什么它会出现,核心的原因在于我们金融门槛很高,需要特许经营,以前海量的屌丝级投资者只能去存款,为机构贡献低成本资金。

100万以上的才叫合格投资者,这部分人虽然越来越多,但是全国仍然有70-80%的人群被挤在非正规金融,金融创新的门槛一旦稍稍下移,这部分就爆发出惊人的力量,理财的机会突然放大。

最新的数据显示,全国P2P问题平台2811家,较2015年年底增长了1258家,其中上线当年便出现问题的平台138家,占全年新上线平台的25.3%。

看下面的利率,1年期的最高时能达到45%,现在也大幅滑落到了25%左右,短期限的下滑到了10%以下。

这个圈层最大的麻烦在于风控的解决路径。

科技类公司一厢情愿的希望通过技术能力来解决,但是风控技术只能够提升效率,降低成本,决定不了风控的质量,哪怕大数据也一样。

另外,风控跟业务是个博弈体,因为目标市场最终是一致的,严苛的风控意味着无业务可做,但是你不能做的业务,人家都做了,你就要饿死,市场不止你一家机构,除非你获得了排他性的市场,所谓的金融创新,都是为了发放贷款寻找的借口。

但是金融机构呢,它可以依赖特许经营权,构建庞大的低成本资金链来解决,甚至包括部分体制性的力量。

总的来说,资金沿着这4个圈层不断的运动,每往下一次,价格就要上涨一次,流通速度加快一次:

• 第1层资金出厂价:0.72%-3.8%

• 第2层资金分销价:3.8%-6%

• 第3层资金零售价:6%-12%

• 第4层资金非核心零售价:12%-25%

对于中产来说,你的钱既不能去第二个圈层借给银行,因为利率太低了,不能去给银行做贡献,也不能去第四个圈层,因为风控太难了,只能聚焦第三个圈层,随着去杠杆、去通道进程的加快,中产需要及时锁定那些优质的长期限品种,减小资金的流转速度。

(来源:大唐研究中心;编辑:赫桥智库)