【作者:全球投行俱乐部综合整理;来源:行业报告研究院《控制全球产业链,美国采用了5种模式!》2021.02】

美国构建和长期保持产业链控制能力主要有以下5种模式:

-

标准和规则的源头锁控

美国企业在研发、知识产权、标准、战略方面一直走在世界前列,而且四者通过联动机制变成行业规则,形成技术壁垒,在这里企业扮演了一个“引链者”的角色,通过标准规则从源头主导和控制技术进步的方向和节奏,进而控制产业链的发展,也就是我们所看到的“美国企业先行、他国企业跟随”的现象。

以美国国家标准协会(ANSI)为主导的美国标准体系,以市场为导向,也就是由以企业为主体的标准使用者主导标准化的活动,在美国就制定了超过10万个标准,且几乎都被批准为美国国标。

美国非常善于将专利嵌入标准,也就是专利标准化,这样所形成的的技术壁垒会更加坚固,而且通过技术授权、认证许可具有非常大的规模效应。最典型的就是高通,高通一直在主要芯片标准方面处于领先地位,有时甚至是占据主导地位,其很大的一块利润来源就是技术授权。

【案例:高通】早在2007年,高通通过自研和收购在4G领域就布局了6000多个专利,最重要的是这些专利都实现了标准化。我们日常所使用的智能手机,都要向高通缴纳最少2.275%的专利费,假如一台5G手机售价5000元,则需向高通缴纳的专利授权费近115元;在2019财年高通的总营收(242.73亿美元)中,许可和特许权使用收入占到38.81%,也就是96.62亿美元。图:2019财年高通营收构成(亿美元)

2、关键工艺和环节的基础把控

美国虽然实施了多年的外包战略,服装、电子、家电、机械甚至是军工等产业的价值链上的生产、装配等环节都实现了全球布局,但是美国企业在关键零部件、关键材料、关键工艺、关键软件等工业基础能力方面仍然是世界一流,掌握着机械、电子等领域的关键零部件和工艺的研发、制造技术,甚至在某些领域能凭借对关键零部件和工艺技术的掌控来牵制整个产业链的布局,这里企业充当了“布链者”的角色,即以基础制造能力布局产业链关键单点。

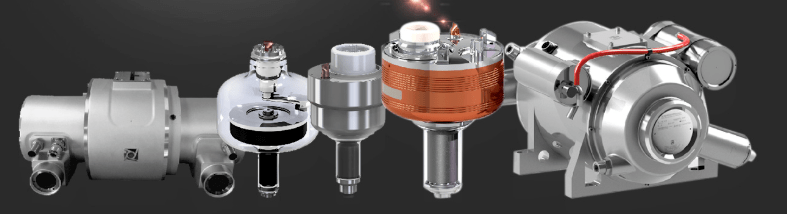

【案例1:医疗影像设备CT球管】在大型医疗影像设备中,美国制造商仍然把关键材料、关键零部件的生产放在本土,而医疗器械具有知识、工艺、技术、材料高度复杂的特性,需要具备非常强的基础制造能力。其中,CT球管是CT设备最值钱的核心部件之一,直接影响了CT的图像质量以及使用寿命,这个部件设计技术复杂、工艺要求高,具有高热量、高真空、高电压、高精度、高转速、高动量“六高”的技术特点。目前,我国CT球管市场长期被美国和德国垄断,国内仅瑞能医疗实现了CT球管的初步国产替代。

图:瑞能医疗CT球管

【案例2:通用电气】

通用电气在2016年收购了私营企业Metem公司,Metem公司的核心业务为燃气轮机提供精密冷却孔制造技术,GE希望通过拥有这一冷却孔制造技术,能强化其对燃气轮机产业链的单点控制能力,降低企业成本。但背后的意图就是对高端基础制造能力的把控。未来,拥有这种能力,就能控制产业链关键环节,没有,就生产不出来,更何谈产业链控制。

图:GE收购Metem公司获得燃气轮机精密冷却孔这一高端制造能力的控制

3、全产业价值单元的链式布控

如果将这些工业基础能力放在一起,用放大镜进行观察会发现,美国企业不仅基于这些基础制造能力生长出了许多价值单元,而且能够将其串联起来,形成价值单元的链式布控,即“价值单元链控”。企业在布控每个价值单元基础上,充当了“串链者”的角色。并由联盟构建产业生态圈的组织形式将产业链上的关键价值单元的主体企业吸纳和整合在一起,在创新上形成闭环,互通有无,且在经营上进行良性竞争,共同推动和控制整个产业链的发展。

美国半导体协会SIA曾在其一篇报告中提出,“一家典型美国半导体公司的芯片生产流程,一般情况下需要环绕全球4个以上的国家、4个以上的州/市、总计行程超过二万五千公里”,也就是环绕地球超过半圈,而且“有50%的IDM企业集中在美国,有62%的芯片设计企业主要在美国,有47%的半导体设备由美国提供,有30%的半导体材料由美国提供。”也就是说,美国在半导体等代表性高端产业中拥有全产业价值单元的链式布防。

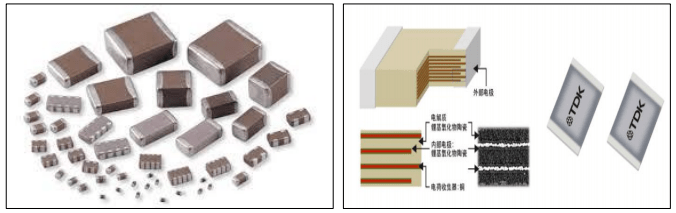

【案例:高端电容器】

我国电容器出口能力很强,但是在高端领域几乎是零占有率,通过分析发现电容器相关的产业链关键环节都掌握在美国的手里,美国在这一领域具有很强的链式布控能力。具体来说,电容器的核心生产设备都在美国和日本手中;5G电容器高频检测所需的网络分析仪仅有三家企业可以生产,美国、日本、波兰各一家;在12层陶瓷电容器的设计方面,设计所需的软件基本被美国和德国所掌控。

设计后面的数据库是最难的。一般来说,一个电容器材料的数据周期是7年,中间要不断投入去建立数据库,当然也需要大量的检测费用来支撑数据库的建立,而由于我国没有相关的检测检验能力,只能依赖于国外的企业,材料检测的核心数据就不得不给到国外的企业,所以说数据库会随着时间的积累越来越强,我国短时间内要想在软件领域实现赶超,有非常大的困难。

图:多层陶瓷电容器

4、产业软件和平台的数据掌控

美国企业在工业软件领域具有非常强的控制力,类似产品全生命周期管理(PLM)、软件定义生产、定义服务、定义产品等新生产理念的发展都是在美国。

而美国企业成熟的软件环境带给其天然的数据优势,往往可以依靠其先进的检测能力不断地积累其关键数据库,这是一个正向迭代的过程,越早开发,就越具有优势。这也是美国控制产业链的另一种形式,即企业通过软件深深嵌入制造业设计、生产、装配到服务各个环节,以数据贯穿实现产业链的控制。

美国企业通过工业互联也就是产业技术平台化推动其制造业产业链从制造和服务环节分离向制造服务一体化转变,通过网络平台掌控和主导产业链,从而衍生出了一批系统解决方案集成商,在这里企业充当了一个“延链者”的角色。

【案例:软件】

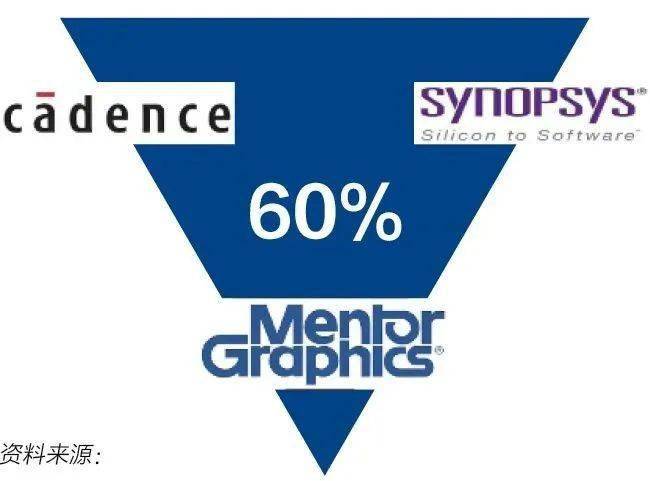

美国企业凭借在软件工程和硬件设计的领先地位,在全球软件产业中占有绝对优势。美国企业掌握着全球软件产业的核心技术、标准体系以及产品市场,大部分操作系统、中间件和数据库等核心领域均掌控在美国企业手中。在工业软件领域,美国企业具有超强的控制力,以EDA电子自动化设计软件为代表的高端领域,Synopsys(新思科技)、Cadence(铿腾电子)和MentorGraphics(明导国际,2016年被德国西门子收购)均位于美国,占据美国国内95%的市场份额、全球市场60%以上的份额。再如仿真分析领域,美国ANSYS、Mathworks、Altair三家公司占全球市场50%。

图:EDA软件三大巨头

5、持续创新和精益生产的生态操控

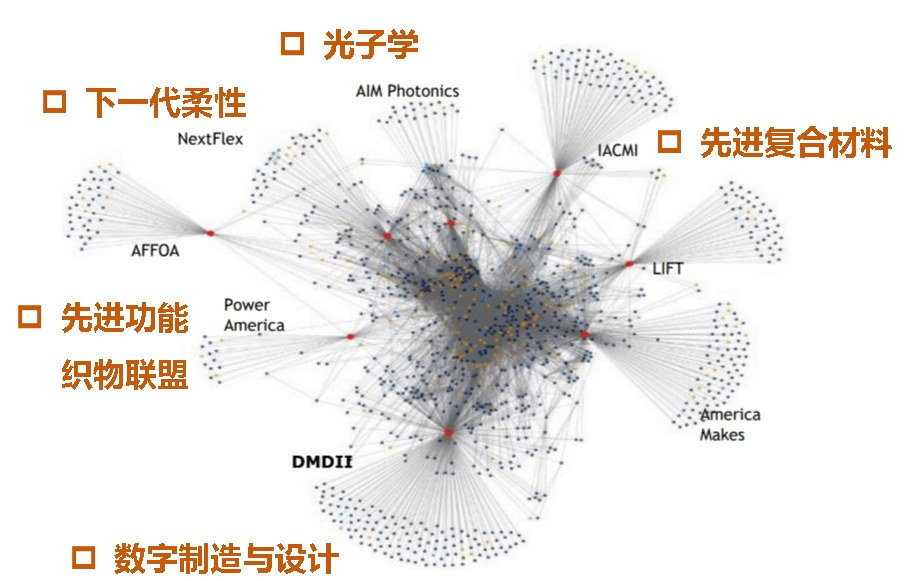

软件和网络平台的背后,是美国政府和企业所构建的强大创新生态,更核心的是其持续的创新能力和精益生产能力。美国的创新系统非常完善,主要由国家创新网络(基础研究)和地方先进集群(应用研究)组成,其中,不同的集群内部以及集群之间相互协作与联系,不仅形成了先进的创新网络,而且具有非常强的精益生产能力,形成了一个集“市场化、产业化、过程化”为一体的完整创新链条,直接带动新产品新服务,新业态新模式的出现和发展。

在这里,美国政府和企业扮演了一个“强链者”的角色。持续创新是美国企业保持超强产业链控制力的关键所在,汽车产业就是其通过持续创新以颠覆性的改变控制产业链的最好体现。

图:美国政府和企业所构建的创新网络

【案例:特斯拉和谷歌】

特斯拉纯电动汽车的迅速扩张很快让传统车厂意识到,未来的竞争领域除了汽车本身,还包括了充电桩标准制定、充电站网络铺设、电池技术的提升等一系列传统汽车产业没有任何积累和竞争优势的领域。与此同时,汽车产业的另一个创新又在发生,也就是无人驾驶。在美国持续创新面前,日本和德国等传统汽车制造强国在乘用车领域多年积累的优势荡然无存,再精妙的汽油发动机设计在电动汽车面前都没有了用武之地。

图:特斯拉纯电动汽车和Google无人驾驶汽车

综上所述,美国通过标准规则先行、基础能力控制、价值单元链控、平台软件支撑以及创新生态驱动,仍然在高端领域保持着精准的产业链控制力。

在国内产业发展面临更大挑战的同时,也迎来了新技术革命的窗口期和机遇期,建议通过“引链”、“布链”、“串链”、“延链”、“强链”、“铸链”来提高我国产业链控制能力,这也是新时期保障我国产业安全的关键生存法则。

一是“引链”:实施“重点竞争型”国际标准竞争策略,聚焦高铁、电网、通信等我国优势、特色产业,强化重点龙头企业参与并主导相关行业国际标准制定,使国际标准更多反映我国技术要求,以标准、规则确保我国重点领域企业在全球产业链中的竞争优势和控制力。

二是“布链”:针对我国产业链短板环节,特别是由于某些产业基础能力不足而严重依赖于国外的环节,政府应加强扶持,企业应强化布局,防止关键环节被长期“卡脖子”。加强基础研发,充分利用人工智能和大数据等新技术提高我国产业基础能力,为我国基础零部件、基础材料、基础软件的成长提供应用机会。

三是“串链”:鼓励和强化企业间联盟竞合,以满足行业关键需求为目标,整合产业链上关键价值单元,吸引优质资源集聚,培育创新链“舵手企业”,在深化合作的同时通过制定标准规则引导市场良性发展。

四是“延链”:加强基于互联网的新兴基础能力和平台建设,加强核心工业软件、工业互联网、工业云等“新四基”能力建设,提升产业链基础能力,促进产业链的配套与延伸。培育一批软硬结合的“两栖型”企业链主企业,主导我国产业链的发展。

五是“强链”:加强构建产业链与创新链、资金链、人才链协同发展的产业生态,企业和科研机构应加强基础研发,充分利用人工智能和大数据等现代技术提高产业基础能力,为我国基础零部件、基础材料、基础软件的成长提供应用机会。

六是“铸链”:围绕原始创新,打造我国在相关领域的先发优势,同时加强知识产权体系的建设,让企业愿意投入研发。